三只松鼠三季度

三个皮匠报告为您整理了关于三只松鼠三季度的更多内容分享,帮助您更详细的了解三只松鼠三季度,内容包括三只松鼠三季度方面的资讯,以及三只松鼠三季度方面的互联网报告、券商研究报告、国际英文报告、公司年报、招股说明书、行业精选报告、白皮书等。

1、1 2 oPoRmMsNoRsQyQqPmQrOpMbRaO6MtRqQsQrReRrRsNkPpNoR9PmMwPxNpMmOxNqRqP 3 4 5 6 7 8 9 10 11 12 13 14 15 16 17 18 19 20 21 22 23 24 25 26 27 。

2、 -1- 证券研究报告 2020 年 02 月 14 日 三只松鼠(三只松鼠(300783.SZ) 食品饮料食品饮料/食品加工食品加工 品牌品牌+供应链优势显著,供应链优势显著,休闲食品休闲食品赛道优质的赛道优质的线上线上龙头龙头 首次覆盖报告首次覆盖报告 陈文倩(分析师)陈文倩(分析师) 王言海(联系人)王言海(联系人) 王萌(联系人)王萌(联系人) 010-83561313 证书编号:。

3、 -1- 证券研究报告 2020 年 6 月 29 日 三只松鼠(300783.SZ) 食品饮料 乘风起势的三只松鼠 三只松鼠(300783.SZ)投资价值分析报告 公司深度 休闲零食:市场潜力大休闲零食:市场潜力大+行业集中度低行业集中度低 休闲食品行业当前已经跨过高增长阶段,增长率保持在 7%左右的水平。 1) 从集中度看,休闲食品的整体集中度偏低;2)分渠道看,线上零。

4、商贸零售商贸零售 2020 年 03 月 17 日 三只松鼠 (300783) 率先达成百亿规模,好赛道中持续领跑 公 司 报 告 公 司 首 次 覆 盖 报 告 公 司 报 告 公 司 半 年 报 点 评 推荐推荐(首次首次) 现价:现价:61.98 元元 主要数据主要数据 行业 商贸零售 公司网址 大股东/持股 章燎源/39.97% 实际控制人 章燎源 总股本(百万股) 40。

5、国产片VS进口片:前三季度(截至9月20日)国产片票房310亿元,份额65%,超进口片30个百分点,国产片强势崛起。 前三季度票房TOP50中,国产片27部,贡献282.1亿元票房,平均单片票房约10.4亿元,进口片23部贡献147.6亿元票房,平均单片票房约6.4亿元,国产片单片竞争力超越进口片,票房TOP50影片中,国产片场均人次22,超过进口片的场均15人次。 内容供给:国产故事片总量平稳上升,上映率偏低不足五成产量较大,上映率偏低:近年来国产片生产总量一直呈现稳步上升的趋势,但上映率一直未突破50%,近两年新上映国产片数量出现下滑趋势。 放映空间有待进一步释放:中国银幕数及观影人次均多于北美,但与北美年映700多部影片的市场容量相比,新映影片总量仅占北美的60%多。 北美已经形成较为成熟的分线发行模式,而中国影片放映趋于同质化,影院放映空间有待进一步挖掘。 投资趋势:前三季度国产片总投资超90亿元,中成本以上投资产出较高投资产出趋势:2018年前三季度新上映的200多部国产影片总投资预计90多亿元,单片平均成本约4千万元,单片平均票房约1.2亿元。 中成本以上影片数量占比相比2014年提升4个百分点,平均票房从2014年的2.3亿元上升至6.9亿元,中成本以下影片单片票房几乎停滞不前。 较高投资成本为电影工业化发展奠定了基础,拉动影片产出规模提升。

6、 请务必阅读正文之后的请务必阅读正文之后的重要声明重要声明部分部分 证券研究报告证券研究报告/ /行业深度行业深度报告报告 20202020 年年 4 4 月月 1 15 5 日日 食品饮料 解密三只松鼠&良品铺子高 ROE 之谜 评级:增持(维持)评级:增持(维持) 分析师:范劲松分析师:范劲松 执业证书编号:执业证书编号:S0740517030001 电话:021-2031。

7、 月月月月月月 科技公司 上市日期 年 月日 年 月日 年 月日 年 月日 股价波动范围 上市价格 (亿美元) 第一天股价表现 上市后股价表现 上市市值(亿美元) 科技公司 上市日期 年 月日 年 月日 年 月日 年 月日 股价波动范围 上市价格 (亿美元) 第一天股价表现 上市后股价表现 上市市值(亿美元) 美国外国投资风险评估现代化法案() 的颁布为外国实体之间的跨境并购。

8、费支出对GDP的贡献率为60.1%,拉动经济增长3.8个百分点;虽然较一季度小幅回落,但仍然占据绝对主导。 6月社消零售表现亮眼,名义增速9.8%,较5月上升1.2个百分点;实际增速7.9%,较5月上升1.5个百分点。 汽车消费的回升是6月份消费增速创新高的主因。 由于“国五”标准汽车强力促销去库存,6月份汽车类消费增速达到17.2%,比5月份上升15个百分点。 投资增速小幅回升,上半年固定资产投资同比增长5.8%,增速比1-5月提高0.2个百分点。 其中基建和制造业投资均在低位有小幅反弹,而房地产投资由于销售的下降和融资环境的收紧而面临下行压力。 上半年中国出口基本持平,较2018年全年增速下滑9.8个百分点。 其中,6月出口同比增速为-1.3%,再度转为负增长。 上半年中国进口增速为-4.3%,较2018年全年大幅下滑20.1个百分点。 由于出口放缓而进口大幅下跌,上半年实现贸易顺差1812亿美元,较去年同期增加459亿美元,但我们预期下半年贸易顺差将有所缩小。 生产方面,6月工业增加值同比增速6.3%,较5月回升明显,但受内外需疲软影响,上半年工业增加值同比较2018年全年低0.2个百分点。 1-6月工业战略性新兴产业、高技术制造业增加值均高于规模以上工业,产业结构优化。 国际方面,2019年上半年全球经济仍然维持弱势。 6月,全球制造业PMI指数收于49.4,已连续14个。

9、敬请参阅末页重要声明及评级说明 证券研究报告 三只松鼠三只松鼠(300783) 公司研究/深度报告 主要观点: 摘要摘要 公司公司成立成立四四年即成为休闲年即成为休闲零食零食龙头,龙头, 八年营收破八年营收破百百亿亿。 公司正在由坚果品 牌向零食品牌转型,非坚果类产品多元化扩张,线下渠道进一步拓展,利 用 IP 优势不断强化。

10、2020年三季度 保险产品简报 目 录 监管与法规动向 01 / 03 季度新产品概况 02 / 07 保险市场概况 03 / 10 未来方向建议 04 / 13 2 2020 毕马威企业咨询(中国) 有限公司 中国有限责任公司,是与英国私营担保有限公司 毕马威国际有限公司(“毕马威国际”) 相关联的独立成员所全球性组织中的成员。 版权所有,不 得转载。 在中国印刷。 摘要 本报告包括行业政策、季度新。

11、MoneyTreeTM中国TMT (科技、 媒体和 通信) 2017年三季度/四季度报告包括了 2017年、 2016年及2015年中国TMT行业 私募及创投投资数据与信息。 中天会计师事务所 (特殊普通合伙) MoneyTreeTM 中国TMT报告 2017年三季度/四季度 数据来源: 清科研究中心 目录 1. 概述 1 2. TMT行业私募及创投投资分析 2 TMT行业投资与总体行。

12、三巨头对比:休闲零食电商三巨头领跑行业,各具特色各有千秋。 1三巨头对比之渠道从渠道来看,良品铺子采用连锁零售模 式,主要在连锁专卖店销售,而三只松鼠和百草味采用电子商务销售模 式,主要在电商平台销售。 2018 年三只松鼠好想你百草味良品 。

13、主要品牌产品及销售模式存差异,头部企业份额待提升。 从品类上看,国内 目前主要的休闲食品企业包括全品类的来伊份天喔盐津铺子以及被好想 你收购的百草味;此外,包括针对某个细分品类的好想你枣类洽洽炒 货类及奇爽豆制品类。 从销售模式渠道看,洽洽盐津。

14、三巨头对比:休闲零食电商三巨头领跑行业,各具特色各有千秋。 1三巨头对比之渠道从渠道来看,良品铺子采用连锁零售模 式,主要在连锁专卖店销售,而三只松鼠和百草味采用电子商务销售模 式,主要在电商平台销售。 2018 年三只松鼠好想你百草味良品 。

15、公司2018年实现营业总收入70.01亿元,同比增长26.05,20142018的5年快速发展时期CAGR达到49.9公司净利润在2016年经历了跨越式的增长,由不到 900万元迅速增长到2.37亿元,涨幅高达2,535.44,净利润的。

16、昔日走往线下的淘品牌不在少数,服装中如茵曼,化妆品如御泥坊,但是从目前的 态势与公司预期的差距来看,仍有较大差距。 茵曼曾在 2011 年开启全渠道计划,当年开出十几家线下店铺,但该计划并未顺利 进行,即使这样,依然没有打消茵曼走向线下的决。

17、爆款产品的推广拉低毛利率。 20162018 年公司零食毛利率分别为 34.41,31.90 以及 28.9除受 20162017 年入仓模式增长影响,更主要是公司对零食产品的销售策 略所致。 20162018 年公司为了拓展零食市场份额,。

18、多维度提升品牌宣传,塑造立体品牌形象。 公司紧握 IP 营销,通过动画绘本周 边等多元化渠道不断丰富品牌内涵,并通过广告社交媒体包装影视剧植入跨界合 作等方式不断提升与消费者的互动,建立三只松鼠品牌的立体印象。 同时,公司推出线下 体验店,构筑。

19、仓储物流环节:三只松鼠自主把控仓储环节,借助信息化平台优势对库存数 据及订单信息进行掌控,形成相应的仓储计划。 对于物流环节,公司采取核 心环节自主把控例如调拨,非核心环节外包合作例如快递配送的方 式。 截至 2019 年 12 月 31 日,。

20、公司成立了松鼠食品产业研究院,负责产品的开发与管理产品工艺改进和品质标准化 产学研合作及产业化应用等工作,加大对休闲食品的研发投入。 此外,公司专门设立食品研 发团队专注于新口味的研发及生产工艺的改进。 截至 2018 年 12 月 31 日,。

21、品控保证品质,联盟工厂绑定利益提升效率。 公司目前共有约 500 家经过严格筛选的供应商,并建立了完整的供应商评价机制。 公司在供 应商工厂指派驻场代表并定期抽查,同时对供应商所生产产品的品质进 行检测对产品售后用户满意度等进行统计,并以此对供。

22、一坚果类产品原料高度趋同如碧根果夏威夷果开心果巴旦木 等,因客单价较高加工环节较少方便运输易于存储的特点,成为休闲食品 的重要品类,是商家理想的引流产品,也是竞争的主要品类。 公司以坚果品类发家,目前坚果单品数量超过 90 种,坚果类营收占。

23、线上平台竞争依然激烈,市占率仍有提升空间。 目前阿里系京东系虽占有线上零售的大半江山, 但拼多多的崛起使得竞争再度白热化,苏宁唯品会等也并未认输离场,阿里系电商以外仍有大量 消费者存在。 即便在阿里系平台上,三只松鼠虽市占率第一,但线上 CR3。

24、线下开店有望改善整体毛利率。 线下毛利率为 33,线上毛利率为 27.5,线下毛利 率高于线上,主要原因在于线上模式需要价格策略以及促销措施来维护巩固竞争地位, 平均客单价较低,并且线下由于消费习惯不同,缺少比价机制等整体毛利率均高于线上 毛。

25、由于碧根果巴旦木夏威夷果开心果等坚果原材料主要采购海外市场,价 格方面存在一定的不确定性,特别是当前中美贸易战背景下更是如此。 公司为 避免业绩波动及减少对坚果类产品的依赖,主要向零食领域拓展,坚果比重从 2014 年 87.88下降至 20。

26、零食成为第二大品类:公司 2014 年推出零食系列,丰富公司产品应用场 景和消费者的购物选择。 公司成功地推出了猪肉脯寿司面包和乳酸菌面 包等爆款产品,三个爆款单品占零食品类收入接近 10,并以爆款产品作 为引流单品,加大产品销售规模。 公司零。

27、我国互联网产业发展迅速,网购渗透率不断提高。 根据 CNNIC 数据,截至 2020 年 3 月,互联网普及率达 64.5,较 2018 年底提升 0.7 个百分点。 从区域分布看,互 联网在我国二三线以及农村地区的渗透率仍然有较大提升空间,截。

28、公司充分利用线上商业模式的特点,以爆款打开知名度,通过 OEM 实现生产保障,通 过重度垂直运营模式即在某一细分市场垂直深化运营,将生产端前臵,以最短的时间 满足客户的柔性需求,积累了供应链各个节点的资源和运营经验,形成高效差异化的重 数据。

29、2014 年至 2016 年,公司综合毛利率由 24.15提升至 30.12016 至 2018 年,公 司的综合毛利率分别为 30.2028.9228.220162017 年毛利率下降,主要 是由于入仓模式快速发展,而这种模式的毛。

30、生产端 OEM 轻资产模式运营,供应端掌控能力成为企业核心竞争要素。 和线上其他 互联网零食品牌类似,公司采取 OEM 代工模式,并负责把控原材料研发质控等核心环 节,由合作代工厂负责最终生产。 在采购环节,公司直接与农户合作社等进行对接,与 。

31、科技行业:2020年下半年投资数量共计1,390起,环比上升83,为子行业中最高;投资总额环比上升176,共计218.23亿美元,为子行业中最高。 平均单笔投资金额约为1,570万美元,环比上升5单笔过亿投资数量有31起,金额占TMT行业。

32、三只松鼠股份有限公司 2020 年年度报告全文 1 三只松鼠股份有限公司三只松鼠股份有限公司 2020 年年度报告年年度报告 2021 年年 03 月月 三只松鼠股份有限公司 2020 年年度报告全文 2 第一节第一节 重要提示目录和释义重。

33、 111 食品生产经营风险分级管理办法 三只松鼠股份有限公司三只松鼠股份有限公司 安徽省芜湖市弋江区芜湖高新技术产业开发区久盛路安徽省芜湖市弋江区芜湖高新技术产业开发区久盛路 8 号号 首次公开发行股票并在创业板上市首次公开发行股票并在创业。

34、三只松鼠股份有限公司 2022 年第一季度报告全文 1 证券代码:300783 证券简称:三只松鼠 公告编号:2022011 三只松鼠股份有限公司三只松鼠股份有限公司 2022 年第一季度报告年第一季度报告 本公司及董事会全体成员保证信息披。

35、三只松鼠股份有限公司 2022 年半年度报告全文 1 三只松鼠股份有限公司三只松鼠股份有限公司 2022022 2 年半年度报告年半年度报告 20222022 年年 8 8 月月 2020 日日 三只松鼠股份有限公司 2022 年半年度报告。

36、三只松鼠股份有限公司 2022 年第三季度报告 1 证券代码:300783 证券简称:三只松鼠 公告编号:2022042 三只松鼠股份有限公司三只松鼠股份有限公司 20222022 年第三季度报告年第三季度报告 本公司及董事会全体成员保证信。

【三只松鼠三季度】相关PDF文档

【三只松鼠三季度】相关资讯

2021我国前三季度国民经济运行情况分析

2021我国前三季度国民经济运行情况分析

发布时间: 2021-10-19

【三只松鼠三季度】相关数据

2022特斯拉三季度营业收入多少?特斯拉三季度预测分析

2022特斯拉三季度营业收入多少?特斯拉三季度预测分析

发布时间: 2022-11-22

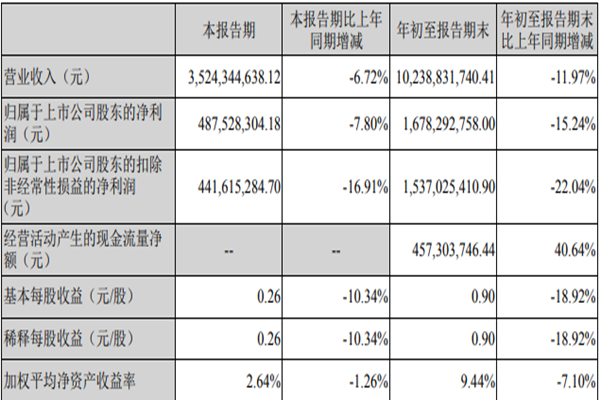

顺丰控股前三季度利润多少?顺丰控股前三季度利润同比增长146%–154%

顺丰控股前三季度利润多少?顺丰控股前三季度利润同比增长146%–154%

发布时间: 2022-11-22

中国移动前三季度收入多少?中国移动第三季度盈利情况一览

中国移动前三季度收入多少?中国移动第三季度盈利情况一览

发布时间: 2022-11-22

圆通速递业绩如何?圆通速递前三季度盈利情况分析

圆通速递业绩如何?圆通速递前三季度盈利情况分析

发布时间: 2022-11-22

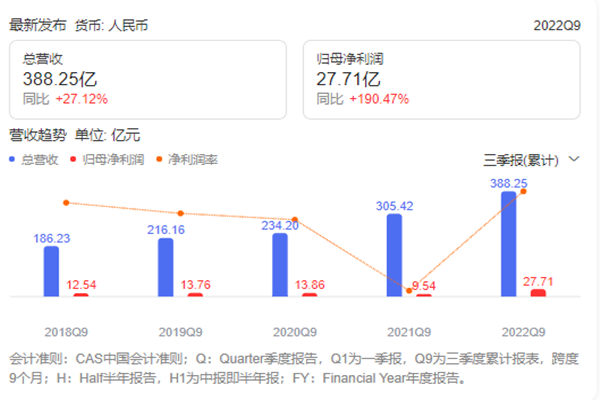

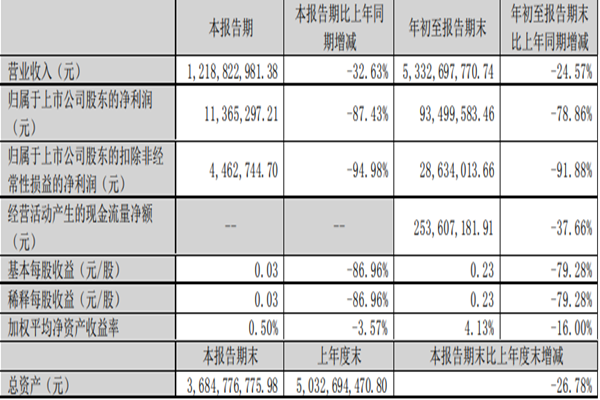

三只松鼠第三季度报告发布,前三季度实现营收53.33亿元

三只松鼠第三季度报告发布,前三季度实现营收53.33亿元

发布时间: 2022-10-27

13省份前三季度GDP出炉,GDP一览

13省份前三季度GDP出炉,GDP一览

发布时间: 2022-10-27

2022央企前三季度累计营收29万亿元

2022央企前三季度累计营收29万亿元

发布时间: 2022-10-26

芒果超媒三季度报表发布,前三季度营收102.39亿元

芒果超媒三季度报表发布,前三季度营收102.39亿元

发布时间: 2022-10-25

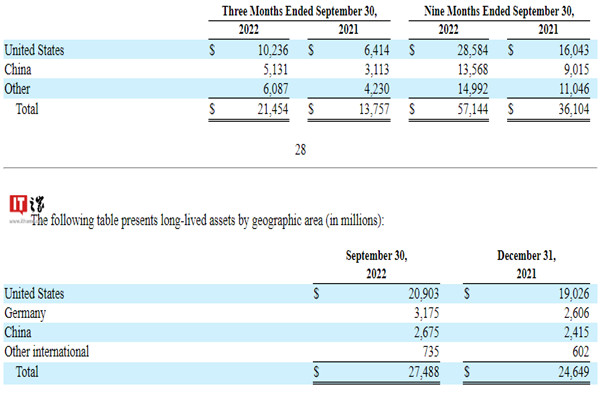

特斯拉第三季度中国营收达51亿美元,特斯拉三季度中国收入一览

特斯拉第三季度中国营收达51亿美元,特斯拉三季度中国收入一览

发布时间: 2022-10-25

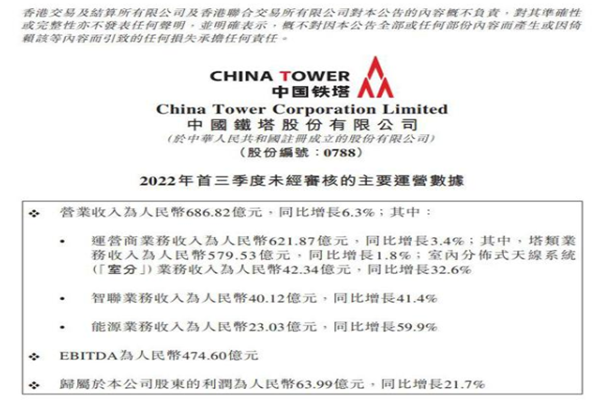

中国铁塔前三季度财报:中国铁塔前三季度净利润达63.99亿元

中国铁塔前三季度财报:中国铁塔前三季度净利润达63.99亿元

发布时间: 2022-10-24

诺基亚第三季度净值多少?诺基亚第三财季净利4.27亿欧元

诺基亚第三季度净值多少?诺基亚第三财季净利4.27亿欧元

发布时间: 2022-10-24

比亚迪前三季度业绩预告,比亚迪三季度净利润预增超300%

比亚迪前三季度业绩预告,比亚迪三季度净利润预增超300%

发布时间: 2022-10-18

沪市三季度业绩预测,三季度业绩预增股一览

沪市三季度业绩预测,三季度业绩预增股一览

发布时间: 2022-10-18

2021年三季度全球写字楼市场录得情况如何?

2021年三季度全球写字楼市场录得情况如何?

发布时间: 2021-11-17

2021年三季度保险科技领域融资情况如何?

2021年三季度保险科技领域融资情况如何?

发布时间: 2021-10-29

2021年三季度财产险监管罚单总数达到多少?

2021年三季度财产险监管罚单总数达到多少?

发布时间: 2021-10-19

最新报告

最新报告

中英对照

中英对照

全文搜索

全文搜索

报告精选

报告精选

PDF上传翻译

PDF上传翻译

多格式文档互转

多格式文档互转

入驻&报告售卖

入驻&报告售卖

会员权益

会员权益

机构报告

机构报告

券商研报

券商研报

财报库

财报库

专题合集

专题合集

英文报告

英文报告

数据图表

数据图表

会议报告

会议报告

其他资源

其他资源

新质生产力

新质生产力

DeepSeek

DeepSeek

低空经济

低空经济

大模型

大模型

AI Agent

AI Agent

AI Infra

AI Infra

具身智能

具身智能

自动驾驶

自动驾驶

宠物

宠物

银发经济

银发经济

人形机器人

人形机器人

企业出海

企业出海

算力

算力

微短剧

微短剧

薪酬

薪酬

白皮书

白皮书

创新药

创新药

行业分析

行业分析

个股研究

个股研究

年报财报

年报财报

IPO招股书

IPO招股书

会议纪要

会议纪要

宏观策略

宏观策略

政策法规

政策法规

其他

其他

人工智能

人工智能

信息科技

信息科技

互联网

互联网

消费经济

消费经济

汽车交通

汽车交通

电商零售

电商零售

传媒娱乐

传媒娱乐

医疗健康

医疗健康

投资金融

投资金融

能源环境

能源环境

地产建筑

地产建筑

传统产业

传统产业

英文报告

英文报告

其它

其它

行业聚焦

行业聚焦

芯片产业

芯片产业

热点概念

热点概念

全球咨询智库

全球咨询智库

人工智能

人工智能

500强

500强

新质生产力

新质生产力

会议峰会

会议峰会

新能源汽车

新能源汽车

企业年报

企业年报

互联网

互联网

公司研究

公司研究

行业综观

行业综观

消费教育

消费教育

科技通信

科技通信

医药健康

医药健康

人力资源

人力资源

投资金融

投资金融

汽车产业

汽车产业

物流地产

物流地产

电子商务

电子商务

传统产业

传统产业

传媒营销

传媒营销

其它

其它

2025年养老经济/银发经济/长寿经济/银发族/老龄化报告合集(共50套打包)

2025年养老经济/银发经济/长寿经济/银发族/老龄化报告合集(共50套打包)

2025年商业航天行业报告合集(共41套打包)

2025年商业航天行业报告合集(共41套打包)

AI、科技与通信

AI、科技与通信

广告、传媒与营销

广告、传媒与营销

消费、零售与支付

消费、零售与支付

HR、文化与旅游

HR、文化与旅游

金融、保险与投资

金融、保险与投资

能源、环境与工业

能源、环境与工业

医疗制药与大健康

医疗制药与大健康

物流、地产与建筑

物流、地产与建筑

其他行业

其他行业

AI ▪ 科技 ▪ 通信

AI ▪ 科技 ▪ 通信

数字化

数字化

金融财经

金融财经

智能制造

智能制造

电商传媒

电商传媒

地产建筑

地产建筑

医疗医学

医疗医学

能源化工

能源化工

其他行业

其他行业

收藏

收藏 下载

下载 2025-11-19

2025-11-19

AI查数

AI查数

行业数据

行业数据

政策法规

政策法规

商业模式

商业模式

产业链

产业链

竞争格局

竞争格局

市场规模

市场规模

产业概述

产业概述

其它

其它

2025年

2025年 AI读财报

AI读财报

年报

年报

一季报

一季报

半年报

半年报

三季报

三季报

IPO招股书

IPO招股书

社会责任报告

社会责任报告

A股

A股

IPO申报

IPO申报

港股

港股

美股&全球

美股&全球

新三板

新三板

0731-84720580

0731-84720580

商务合作:really158d

商务合作:really158d

友链申请 (QQ):1737380874

友链申请 (QQ):1737380874

微信扫码登录

微信扫码登录

手机快捷登录

手机快捷登录

账号登录

账号登录