gpi支付

三个皮匠报告为您整理了关于gpi支付的更多内容分享,帮助您更详细的了解gpi支付,内容包括gpi支付方面的资讯,以及gpi支付方面的互联网报告、券商研究报告、国际英文报告、公司年报、招股说明书、行业精选报告、白皮书等。

1、度升级,提出全新智慧行业解决方案,并广泛用于衣、食、住、行等各个领域,帮助实体企业智能化、数据化升级,让数字中国成为触手可及的当下。

2、1 2019 NEW TRENDS FOR MOBILE PAYMENT IN CHINESE OUTBOUND TOURISM 02 PREFACE Note: 1 Chinese outbound tourism in this report refers to travels by Chinese mainland residents to other countries and regio。

3、中国支付清算协会通过制定社会责任管理指南、开展社会责任培训、传播社会责任理念等方式,规范行业主体履责目标和内容,提升其履责意识和能力;行业主体对社会责任的理解和认知逐渐深入,通过制定社会责任管理目标、构建组织管理体系、识别实质性责任议题等方式,自觉推进社会责任管理,在实现自身可持续发展的同时履行社会和环境责任。 合规经营2017 年对支付清算行业来说是一个“强监管年”。 支付清算行业主体认真落实监管机构合规要求,完善合规管理机制和公司内控制度,进一步加强反洗钱管理,致力于实现企业健康发展。 支付清算行业主体进一步加强合规管理,通过制定合规制度、开展合规能力建设等方式,预防和控制合规管理风险,践行企业底线责任。 根据支付机构提交的 2017 年自律评价材料,已有 73 家支付机构建立了较为完善的合规管理评估机制,在新产品、新系统上线前进行合规评估,并定期对各部门合规管理情况进行评估。 风险管理互联网金融的蓬勃兴起、移动支付的迅猛发展为支付业务快速发展注入了新的活力。 与此同时,支付模式、支付参与主体的日趋多元化,对支付业务风险防控提出了新的挑战。 监管机构、行业协会和市场主体多方联动,从加强制度建设、开展风险治理、建立行业风险信息共享机制、完善风险管理架构体系等方面,全面提升行业风险管理能力,促进行业持续健康发展。 客户服务支付清算行业主体严格。

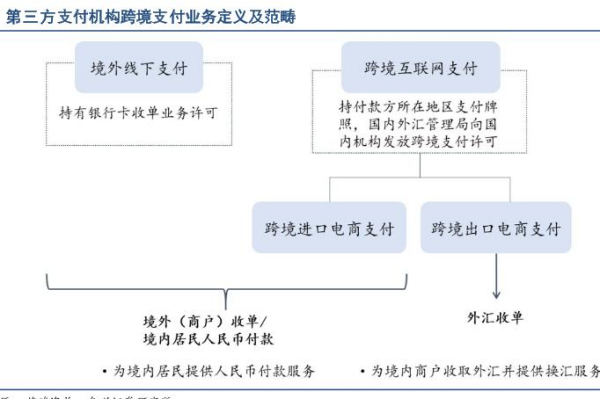

4、 中国支付清算协会公布的数据显示,2018年国内第三方支付机构跨境互联网交易金额超过4900亿元,比2017年增长55.0%。 天秤星产业研究院预估今后五年跨境支付规模还将保持年化逾50%的增长速度,预计到2020年,第三方跨境支付行业规模将 超过万亿元。 260 1454 1866 3189 4944 7415 11123 460% 28% 71% 55% 50%50%50% 0 2000 4。

5、Confidential and Protected by Copyright Laws 2020/3/192 2020/3/193 2020/3/194 2020/3/195 2020/3/196 2020/3/197 2020/3/198 2020/3/199 2020/3/1910 VS 2020/3/1911 2020/3/1912 SaaS 2020/3/1。

6、1 CONTENTS 2 FOREWORD 3 WIRECARD VIEWPOINT 4 RESEARCH SCOPE 5 HIGHLIGHTS: THE HONG KONG CONSUMER 6 THE HONG KONG PAYMENTS MARKET 13 CONSUMER ATTITUDES TOWARDS DIGITAL PAYMENTS 18 BARRIERS IMPACTING DI。

7、2019/8/82019“智慧36行”行业发展报告 2019/8/82019“智慧36行”行业发展报告 2019/8/82019“智慧36行”行业发展报告 2019/8/82019“智慧36行”行业发展报告 2019/8/82019“智慧36行”行业发展报告 2019/8/82019“智慧36行”行业发展报告 2019/8/82019“智慧36行”行业发展报告 2019/8/8201。

8、rch 数据显示,2016 年中国移动支付交易规模高达 9 万亿美元,稳居世界第一,接近美国 1120亿美元的 90 倍。 数字支付兴起之初,主要应用于零售端的“小额支付”。 在零售端,数字支付的发展历程可以划分为两个时期,“流量战争”时期和“场景战争”时期。 流量战争时期,支付机构的商业逻辑可概括为:以“支付”为手段,以“流量”为入口,以“数字”为目的,进而通过金融服务、精准营销等其他服务实现流量和数据的变现。 经过多年的发展,数字支付在零售“流量端”的竞争格局初定,增长红利逐渐消失。 各个支付机构开始向场景端发力。 依托物联网、生物识别、人工智能等新型的技术手段,并集合智能识别硬件、无人货柜、电子价签、智能收银台等硬件产品为零售场景打造完整的“软硬件一体化解决方案”,真正变革零售基础设施,实现无界零售。 数字支付作为一种全新的支付方式,也将由小而大,逐渐实现由 C 端向 B 端的扩展迁移。 以支付数字化为起点,企业可以实现数字化转型的关键一跃,与之相对,数字支付机构也将通过企业支付打开企业服务的大门,成为企业数字化转型的综合服务提供商。 未来随着生物识别、物联网、人工智能和区块链等新技术的不断成熟和全面普及,将有更加多样化的技术手段应用于数字支付领域,变革支付基础设施,改变支付方式和支付形态,甚至影响整个支付清算系统的走向。 以新科技、新设备作为底层。

9、营理念和战略发展方向,将社会责任与企业发展战略和商业模式创新有效结合,双管齐下,深入推进社会责任管理,保障行业永续发展。 服务实体经济支付服务是保障实体经济发展的重要组成部分。 支付行业直接面向企业和个人、面向社会大众提供服务,是服务实体经济的重要手段和载体。 安全高效的支付清算体系能够加快社会资金周转速度,提高资金使用效率,为保障实体经济高质量发展提供有力支持。 促进民生改善中国支付清算行业主体立足国家普惠金融政策要求,坚持可持续发展的原则,加强支付清算服务体系建设,完善基础设施配置,服务“三农”发展,扶持小微企业,致力于为社会各阶层群体提供便捷、有效的支付清算服务。 保障客户权益保障客户权益是支付清算行业推进社会责任工作的关键议题之一。 中国支付清算行业主体重视落实国家及监管机构关于消费者权益保护要求,不断加强内控和安全风险管理,利用现代化技术手段,提升信息技术安全性能,普及金融知识传播渠道,拓展金融知识宣传深度和广度,为实现健康、安全交易保驾护航。 同时,行业主体长期秉承无歧视原则,保障客户在透明知情的情况下,公平享受金融服务的权益。 依法合规经营中国支付清算行业主体贯彻落实监管政策,依法构建诚信经营体系,加强内部控制和风险管理,完善内部审计体系,提升反洗钱管理能力,保障依法合规经营,切实履行反洗钱义务,有效防控金融及支付服务风。

10、非洲跨境支付行业研究报告 免责声明 本报告内容受版权保护,版权所有,未经书面许可,他人不得传播或转载本文件的全部或任何部分, 亦不得将其存储在数据检索系统中或以任何形式或手段(电子、机械、影印、录制或其他方式)进行 传播。 我们将对无视此警告的公司或个人采取行动。 本研究报告是基于目前已公开的信息撰写,力求但不保证该信息的准确性和完整性。 同时,报告作者 不保证文中观点或陈述不会发生任何变更。 在未来获。

11、责任的创新和行业层面的参与提供指导,因为88% 的受访者选择支付技术方面的创新促进作为公共部门的额外关键角色。 4.网络风险管理和保护消费者数据权益是新兴支付技术的主要监管问题。 82% 的央行受访者选择网络安全作为新支付技术扩散过程中的主要监管问题,以确保消费者的安全和信心,即数据、数字身份和交易是安全和可靠的,并防止资金的非法流动。 5.71% 的受访者强调,数码支付基础设施应有保障消费者隐私的措施,同时平衡财务健全性和透明度要求。 6.相对较低的比例(35%的受访者)认为,行业分散是一个迫切的监管问题。 鉴于许多地区的其他支付基础设施和工具尚未达到临界质量,中央银行认为,推广支付创新的共同技术标准,可以有助于在支付轨道变得具有系统重要性之前,解决或防止支付轨道分散的问题。 7.56% 的受访者表示,中央银行可以或应该探索与私人实体在设计和管理支付系统架构方面的直接合作。 网络安全和隐私应该成为新加入者的主要关注领域: 支付的公共管理将跟上私人创新的步伐: 文本由木子日青 原创发布于三个皮匠报告网站,未经授权禁止转载。 数据来源:数字货币研究所(DMI):2020年支付的未来报告。 点击下载PDF报告。

12、会秩序的系统性重要性确保了它们不会消失。 但事实是,支付应该被视为零售银行和企业银行业务中最重要的部分,它占所有互动的80%,并提供关键的客户接触点、数据和服务机会。 成本:在成本基础方面,现有银行面临着激烈的竞争。 例如,支付可以占到总运营成本的40%。 相比之下,数字化的挑战者银行可以比现有银行低70%的运营成本。 考虑到微薄的利润,这种不可持续的成本基础将使现有公司处于巨大的竞争劣势。 新冠肺炎疫情也加剧了成本压力。 在可预见的未来,老牌银行面临着在低利率环境中运营的前景,同时还需要隔绝贷款损失。 规模:近年来,支付行业的大量并购活动反映了在数量、客户、地域、价值链和垂直市场上实现规模扩张的驱动力。 尽管现有公司拥有数以百万计的用户,并确实从这种规模中获益,但这必须放在特定的背景下考虑。 大型科技公司和银行卡网络拥有数十亿用户,而支付平台也巩固了优势。 面对如此激烈的竞争,企业必须提高自身的能力,有效利用现有的规模优势。 随着数字支付的显著和持续增长,加上当前的全球环境提高了支付活动的巨大和不可预测的波动的潜力,制定灵活的、可互操作的支付解决方案非常关键。 文本由木子日青 原创发布于三个皮匠报告网站,未经授权禁止转载。 数据来源:Icon Solutions:银行业支付领域竞争报告。

13、的服务(如远程身份验证和流动性供应),作为支付流程的一部分,收集的数据和必要的内部和外部基础设施的操作。 2019年,支付和账户服务贡献了欧洲银行收入的35%。 尽管监管变化、低利率和日益加剧的竞争压力,该行业在过去6年里保持了每年约3%的稳定增长。 然而,一些大型支付专业机构处理器、收购机构、支付计划等的增长速度远远快于整个行业,有些甚至实现了两位数的增长。 支付和账户服务占欧洲银行业总收入的三分之一以上:2013年至2019年,欧洲支付专家以两位数的速度增长:2.深远的战略野心尽管当前环境存在困难和不确定性,但银行仍对其支付业务抱有深远的雄心。 大多数受访者强调支付对他们的战略和客户关系的持续重要性。 大多数银行对从支付业务中创造价值充满信心,74%的银行认为它们的能力与竞争对手相当或更高。 然而,他们对整个行业更持怀疑态度,只有不到一半的受访者认为,欧洲银行总体上能够与支付专家相比,提高其支付业务的价值。 欧洲银行仍然认为支付对其业务具有重要的战略意义:文本由木子日青 原创发布于三个皮匠报告网站,未经授权禁止转载。 数据来源:麦肯锡:欧洲支付的未来:银行的战略选择。

14、且已经通过gpi实现了更快、完全可追踪和透明的支付。 在这一成功的基础上,将利用技术进步提供更高水平的速度和效率,同时保持对安全、风险和控制的高度关注。 跨境支付:真相揭晓UETR使每个单独的gpi支付能够在其旅程中进行端到端跟踪。 通过汇总和分析历史UETR数据,可以对机构或社区层面的绩效和流量获得有价值的见解。 1.gpi支付速度很快gpi承诺是在接收gpi成员的时区内,在同一天使用资金。 事实上,92%的gpi跨境支付在24小时内贷记到受益人账户,38%在30分钟内到达最终目的地。 这种额外的速度对受益者来说真的很重要:对于公司来说,通过改善流动性和库存管理,更快地接收资金直接转化为利润,从而提高竞争优势。 所有通过SWIFT进行的跨境交易均已在gpi跟踪系统中确认 仔细观察跨境资金流动可以发现,对本币的管制是限制货币流通速度的最大因素。 如果将那些存在监管壁垒和资本管制的国家排除在分析之外,那么接近50%的gpi支付在30分钟内到达。 对于成熟市场之间的交易而言,如果没有货币管制、遗留系统或合规停止等摩擦,情况会更好:例如,英国向美国支付的gpi款项中,72%在30分钟内到达,95%在6小时内到达。 这与许多国家的国内支付系统相当。 2.中介比预期少,对速度没有影响数据显示,跨境支付的代理链出人意料地短,而且中介机构的数量对支付速度的影响也很小。 70%的跨境支付要。

15、省理工学院研究表明,在动乱或危机时期,传统的沟通方式和培训员工如何保持安全的方式已经赶不上恶意行为者的邪恶手段。 许多员工从安全的办公环境过渡到在家工作,没有任何警告或专业培训。 在国内更容易受到网络犯罪分子的网络钓鱼企图,因为其个人生活和工作生活或多或少地融合在一起。 网络犯罪分子试图利用这一点,通过发送伪装成来自知名品牌的恶意电子邮件。 他们可能会要求人们“升级”或“了解新的安全漏洞”,还制造假网站,让人们点击下载恶意软件。 二、根据不断演变的威胁审查流程:使用物理令牌进行多因素身份验证物理令牌支持多因素身份验证过程的原理,其中用户必须输入多条信息才能访问其机构内的安全系统。 作为有效网络安全的基石,物理代币不能虚拟复制,必须在访问机构支付系统时使用。 只要它们留在机构指定员工手中,实物代币就消除了一个简单的密码泄露可能让欺诈者进入支付系统的可能性。 三、通过实施支付安全控制,自动识别和停止非正常支付采用4eyes技术防范单点故障在机构支付欺诈中发现的一种反复出现的模式是,网络犯罪分子从机构内部发送支付,就好像他们是机构自己的雇员一样。 要么窃取个人的登录凭证,要么从机构自己的员工那里获得同谋支持。 至关重要的是,增加控制机制,确保关键行动不能由单一用户执行,消除任何个人成为其机构单一故障点的可能性。 因为在全球危机之后,企业希望恢复到一种新的正常状态,在这种情况。

16、October 2020 Global Banking Practice The 2020 McKinsey Global Payments Report 2The 2020 McKinsey Global Payments Report The public health crisis triggered by COVID-19 has had an impact on nearly all a。

17、甚至更快。 现在有超过3亿个每月活跃的移动货币账户。 客户不仅更频繁地使用他们的帐户,而且他们还将其用于新的和更高级的用例。 这表明,越来越多的人正在远离金融体系的边缘,过上越来越数字化的生活。 随着越来越多的资金流通和变现,交易价值也全面增长。 全球每日交易额首次超过20亿美元,预计到2022年底将超过30亿美元。 二、通过移动支付处理的国际汇款大幅增加:2020年,通过移动支付处理的国际汇款增长了65%。 有史以来第一次,每月的汇款和收款金额超过了10亿美元。 尽管人们担心,随着世界各地的人们遭遇失业和收入减少,汇款额会下降,但似乎很明显,世界各地的侨民继续使用移动货币来帮助家乡的人。 三、移动商户付款有了飞跃:随着越来越多的消费者对使用现金感到不舒服,许多人转而使用移动货币来购买食物、衣服和其他基本产品和服务。 这无疑促进了商户支付的增加。 移动货币商户支付的价值增长了43%,而前一年为28%。 2020年,平均每个月的商户支付交易额为23亿美元,二维码成为仅次于美元的第二大商户支付渠道。 移动支付注册账户的净增加:移动支付月活跃用户增长:文本由木子日青 原创发布于三个皮匠报告网站,未经授权禁止转载。 数据来源:GSMA智库:2021年移动货币行业发展现状报告。

18、Discover new opportunities to streamline and grow your business in this country-by-country primer on domestic payment systems. The Last-Mile Playbook for Global Payments The Playbook at a Glance Block。

19、Payments, Processors, ecosystem scaling FleetCor Technologies (FLT): King of the Cross-Sell Western Union (WU): The traditional money remittance power WEX (WEX): Operating in attractive FinTech swim l。

20、些未能实现这一转变的公司,其销售业绩不如同行。 一些纯电子商务商家比如亚马逊,正在尝试开设实体店。 全渠道支付项目面临的最大挑战:2.全渠道解决方案和普遍支持的功能:在对不同类型的新支付技术的调查中,近三分之二的零售商对替代支付感兴趣,其次是移动POS和钱包。 替代支付方式包括传统的基于信用卡的Visa和万事达交易的替代方式。 其他还有通过二维码、近场通信(NFC)、可穿戴设备和生物识别技术等一系列新技术捕捉或集成的支付方式。 包括ApplePay、三星pay和AndroidPay在内的数字钱包已经有了很高的认可度,但零售商现在开始质疑这些支付方式的用户使用量。 零售商对支付方式和工具感兴趣:4.3零售环境的安全性零售行业的支付安全仍然是最重要的。 支付行业对持卡人和支付运行网络的安全性深感担忧。 随着越来越多的零售商接受信用卡和其他支付方式,这个行业必须继续为交易中所有各方的安全和保障而努力。 目前,支付安全主要关注销售渠道。 从调查中可以清楚地看到,虽然大量的受访者确实有一套常见的安全和欺诈预防措施,但为了改善安全状况,各行各业还需要做更多的工作。 文本由木子日青 原创发布于三个皮匠报告网站,未经授权禁止转载。 数据来源:国际支付公司(ACI):商家全渠道支付:神话还是现实。

21、切断了。 移动B2C商务不断发展,消费者在网上进行的交易也越来越多。 但他们并不总是在网上完成交易。 分析表示,到2020年,从数字渠道开始、线下完成的总购买价值将达到7040亿欧元。 这比2015年的4570亿欧元有所增加。 此外,加上网上销售,到2020年,这些全渠道交易预计将达到9470亿欧元,占欧洲零售总额的53%。 某些金融机构会通过自身的零售银行业务经验来熟悉全渠道客户。 麦肯锡研究了2016年的客户旅行,对10万人的行为进行了建模,这些人通过不同渠道获得贷款:实体分行、电话、网站和网络搜索。 麦肯锡发现,72%的客户在开始贷款申请过程时使用的是谷歌搜索功能,只有3000人继续在网上申请贷款。 相反,16,000人转移到了呼叫中心,12,000人转移到了分公司。 其次是技术的快速发展,以及支付服务的分散方式,尤其是在美国等成熟市场。 支付宝、微信支付等钱包正越来越多地被商家接受,这要归功于它们的低接受成本和高水平的消费者渗透率。 更重要的是,与支付相结合的移动应用程序如微信支付、支付宝和新的WhatsApp支付正迅速受到数字连接消费者的欢迎,尤其是在亚洲市场。 中国在这方面走在了前面:它的数字战略已经成功地创建了移动-社交混合的家园社交媒体应用程序与支付钱包结合在一起。 支付宝、微信支付(微信Pay)和财付通(TenPay)的市场份额超过50%。 文本由木子日青。

22、市场品牌的保护伞下,这种情况已经在网络领域发生了。 此外,随着互联网生态系统的成熟,回报和利润空间正在变得更少、更大的参与者之间得到巩固。 科尔尼公司的一项研究显示,2009年用户访问的前15个美国网站中,有11个仍在2015年的前15个网站之列。 2.消失的现任服务机构:一些现有的金融服务机构可能会因新进入者的干扰而消失。 这是未来十年将出现的最糟糕的情况。 两个主要的战场正在出现:前台与客户的接触和后台支付工具。 任何一方如果能提供最好的客户体验,并在参与和忠诚方面表现得最有创意,就会在前台参与中获胜。 随着增长放缓和价格下跌,后台部门的战场正在避免一种商品化的公用事业业务。 来自科技巨头的威胁正在迫近,苹果、谷歌和Facebook都差点破坏用户粘性和支付效用。 3.消失的支付卡:塑料支付卡不会很快消失,他们已经在其他形式的电子支付中占据了相当大的优势。 它们是世界各地常见的支付方式,适用于各种支付场景。 消费者和商家都觉得使用和接受信用卡很舒服。 此外,支付方式的改变很少是从一个新网站开始的。 总有一些遗留问题需要解决,无论是对遗留基础设施的投资,还是对遗留心态的投资。 信用卡接受基础设施和支付习惯根深蒂固,改变总是困难的,除非有令人信服的理由这样做。 文本由木子日青 原创发布于三个皮匠报告网站,未经授权禁止转载。 数据来源:RS2:消失的支付:如何引领未来。

23、数字钱包继续主导亚太地区的电子商务支付。 2020年,数字钱包占亚太地区电子商务支付方式的比例超过60%。 中国在数字钱包使用方面继续保持全球领先地位,占2020年电子商务支付的72.1%。 尽管信用卡以19.1%的比例位居第二,仍然是亚太地区半数国家的主要支付方式,包括日本(58.2%)、韩国(57.4%)和新加坡(45.3%)的主导地位。 2024年数字钱包将使其在电子商务领域的主导地位提高到65.4%,在澳大利亚、马来西亚和菲律宾升至品类领先地位。 随着澳大利亚(21.3%)、韩国(20%)和印度(18%)的增长,借记卡在电子商务支付中的比重也将从2020年的5.8%上升到2024年的7.1%。 亚太地区电子商务支付方式 二、更改POS首选项与全球情况一样,新冠肺炎对经济的影响在销售时最为强烈。 疫情导致印度(-8.1%)、新加坡(-10.4%)、泰国(-9.2%)和日本(-7.4%)的POS交易价值大幅下降。 预计到2021年底或2022年,2019年POS量将恢复强劲增长。 中国预计从2020年到2024年增长6.2%,其中2021年增长9.7%,2024年将超过22万亿美元。 菲律宾预测,到2024年,该地区的最大增长率为9.4%,紧随其后的是印度(8.9%)和越南(8.8%)。 以前用于支付现金的POS支出大部分转移到了手机钱包上。 2020年,移动钱包的增长速度接近三年,接近2023年的。

24、有赞支付团队SRE体系建设 山猫 SRE是什么 Site Reliability Engineering站点可靠性工程师 概念来源: SRE Google运维解密,Google对系统稳定性高可用 团队持续迭代和持续建设的一种体系化解决方案 。

25、p消费者渴望即时安全无处不在的支付,以满足国内外市场的各种非现金需求,这推动了零售支付领域的一场革命。 更快的支付系统通过在大约50多个国内市场提供接近实时的信贷,正在改变游戏规则。 pp区域一级的跨境快速支付服务例如,欧元体系的TIPS和欧洲。

26、我们的年鉴欧洲和欧亚大陆2021年数字支付和卡年鉴已根据2019年底的卡行业数据进行了全面更新,其中包括来自中央银行,银行间公司和协会以及个体银行以及所有最新卡市场的大量信息 和消费金融发展。 pp每本支付卡年鉴都可作为一本完整的书本提供,。

27、目前我国第三方收单市场银联商务一家独大,中小微商户收单市场格局混乱。 当前银联商务之外的第三方收单机构市场份额均不足 但银联商务以中大型企业客户为主,以拉卡拉为代表的第三方支付机构聚焦中小微商户,并且近年来大力拓展二维码收单市场,与银。

28、中国在价值导向型医疗支付模式方面的实践pp中国医疗保险支付现阶段仍以社保为主,主要采用按服务计费的模式,基于服务项目向医疗服务机构付费,与实际疗效没有挂钩。 这种支付模式导致过度医疗行为普遍存在,同时对实现卓越疗效的服务或产品也缺乏正向的激。

29、金融部门的一项重要职能是为家庭和企业提供有效的付款和收款方式。 一个健全和运作良好的支付体系有利于经济活动,并支持长期经济增长。 今天的支付体系建立在中央银行和商业银行共同提供的双层结构之上。 中央银行通过确保对货币的信任发挥着关键作用,货币是整。

30、浙江出台金融支持措施,提升跨境电商贸易便利化2021年8月,人民银行杭州中心支行联合浙江省商务厅国家外汇局浙江省分局共同印发了关于金融支持浙江省跨境电子商务高质量发展的指导意见以下简称意见,出台了金融支持跨境电商九条举措,从跨境人民币外汇支。

31、2021年全球支付行业报告支付市场群雄逐鹿2021年12月 Yann SnantMarkus AmpenbergerAnkit MathurInderpreet Batra Jean ClavelTijsbert CreemersToshi。

32、TokenInsight Research N数字资产 支付行业 研究报告 June 2020TokenI Find, Create, and Spread Value in Blockchain.分析师Executive SummaryR。

【gpi支付】相关PDF文档

【gpi支付】相关资讯

新常态下如何打击机构支付欺诈:保护核心支付系统的三大支柱

新常态下如何打击机构支付欺诈:保护核心支付系统的三大支柱

发布时间: 2022-08-19

万事达卡(Mastercard):2022商业支付报告——工业4.0如何定义未来的商业支付(pdf版)

万事达卡(Mastercard):2022商业支付报告——工业4.0如何定义未来的商业支付(pdf版)

发布时间: 2021-12-31

我国关于电子支付的政策,第三方支付政策一览

我国关于电子支付的政策,第三方支付政策一览

发布时间: 2021-07-23

FIS亚太支付方式趋势报告:2024电子商务数字钱包支付比重达65.4%

FIS亚太支付方式趋势报告:2024电子商务数字钱包支付比重达65.4%

发布时间: 2021-07-21

支付宝被央行约谈?禁止虚拟货币交易,否则切断支付服务,发生了什么?

支付宝被央行约谈?禁止虚拟货币交易,否则切断支付服务,发生了什么?

发布时间: 2021-06-22

支付方式消失的影响:消费者、商家、支付行业新的支付场景

支付方式消失的影响:消费者、商家、支付行业新的支付场景

发布时间: 2021-04-14

支付交易业务的关键趋势:支付宝、微信支付等市场份额超过50%

支付交易业务的关键趋势:支付宝、微信支付等市场份额超过50%

发布时间: 2021-04-14

国际支付公司(ACI):零售商全渠道支付现状与挑战调查报告

国际支付公司(ACI):零售商全渠道支付现状与挑战调查报告

发布时间: 2021-04-06

2021年移动支付账户发展:移动支付处理的国际汇款增长了65%

2021年移动支付账户发展:移动支付处理的国际汇款增长了65%

发布时间: 2021-04-01

gpi推动支付革命报告:gpi现在是跨境支付的首选

gpi推动支付革命报告:gpi现在是跨境支付的首选

发布时间: 2021-03-31

欧洲支付的未来:银行支付行业在过去6年保持了每年约3%的稳定增长

欧洲支付的未来:银行支付行业在过去6年保持了每年约3%的稳定增长

发布时间: 2021-03-10

银行业在支付领域面临竞争:银行在支付行业的市场份额从96%下降到72%

银行业在支付领域面临竞争:银行在支付行业的市场份额从96%下降到72%

发布时间: 2021-03-09

2020年支付系统和工具调查报告:88% 的受访者支持支付技术方面的创新

2020年支付系统和工具调查报告:88% 的受访者支持支付技术方面的创新

发布时间: 2021-03-03

最新报告

最新报告

中英对照

中英对照

全文搜索

全文搜索

报告精选

报告精选

PDF上传翻译

PDF上传翻译

多格式文档互转

多格式文档互转

入驻&报告售卖

入驻&报告售卖

会员权益

会员权益

机构报告

机构报告

券商研报

券商研报

财报库

财报库

专题合集

专题合集

英文报告

英文报告

数据图表

数据图表

会议报告

会议报告

其他资源

其他资源

新质生产力

新质生产力

DeepSeek

DeepSeek

低空经济

低空经济

大模型

大模型

AI Agent

AI Agent

AI Infra

AI Infra

具身智能

具身智能

自动驾驶

自动驾驶

宠物

宠物

银发经济

银发经济

人形机器人

人形机器人

企业出海

企业出海

算力

算力

微短剧

微短剧

薪酬

薪酬

白皮书

白皮书

创新药

创新药

行业分析

行业分析

个股研究

个股研究

年报财报

年报财报

IPO招股书

IPO招股书

会议纪要

会议纪要

宏观策略

宏观策略

政策法规

政策法规

其他

其他

人工智能

人工智能

信息科技

信息科技

互联网

互联网

消费经济

消费经济

汽车交通

汽车交通

电商零售

电商零售

传媒娱乐

传媒娱乐

医疗健康

医疗健康

投资金融

投资金融

能源环境

能源环境

地产建筑

地产建筑

传统产业

传统产业

英文报告

英文报告

其它

其它

行业聚焦

行业聚焦

芯片产业

芯片产业

热点概念

热点概念

全球咨询智库

全球咨询智库

人工智能

人工智能

500强

500强

新质生产力

新质生产力

会议峰会

会议峰会

新能源汽车

新能源汽车

企业年报

企业年报

互联网

互联网

公司研究

公司研究

行业综观

行业综观

消费教育

消费教育

科技通信

科技通信

医药健康

医药健康

人力资源

人力资源

投资金融

投资金融

汽车产业

汽车产业

物流地产

物流地产

电子商务

电子商务

传统产业

传统产业

传媒营销

传媒营销

其它

其它

2025年养老经济/银发经济/长寿经济/银发族/老龄化报告合集(共50套打包)

2025年养老经济/银发经济/长寿经济/银发族/老龄化报告合集(共50套打包)

2025年商业航天行业报告合集(共41套打包)

2025年商业航天行业报告合集(共41套打包)

AI、科技与通信

AI、科技与通信

广告、传媒与营销

广告、传媒与营销

消费、零售与支付

消费、零售与支付

HR、文化与旅游

HR、文化与旅游

金融、保险与投资

金融、保险与投资

能源、环境与工业

能源、环境与工业

医疗制药与大健康

医疗制药与大健康

物流、地产与建筑

物流、地产与建筑

其他行业

其他行业

AI ▪ 科技 ▪ 通信

AI ▪ 科技 ▪ 通信

数字化

数字化

金融财经

金融财经

智能制造

智能制造

电商传媒

电商传媒

地产建筑

地产建筑

医疗医学

医疗医学

能源化工

能源化工

其他行业

其他行业

收藏

收藏 下载

下载 2025-11-19

2025-11-19

AI查数

AI查数

行业数据

行业数据

政策法规

政策法规

商业模式

商业模式

产业链

产业链

竞争格局

竞争格局

市场规模

市场规模

产业概述

产业概述

其它

其它

2025年

2025年 AI读财报

AI读财报

年报

年报

一季报

一季报

半年报

半年报

三季报

三季报

IPO招股书

IPO招股书

社会责任报告

社会责任报告

A股

A股

IPO申报

IPO申报

港股

港股

美股&全球

美股&全球

新三板

新三板

0731-84720580

0731-84720580

商务合作:really158d

商务合作:really158d

友链申请 (QQ):1737380874

友链申请 (QQ):1737380874

微信扫码登录

微信扫码登录

手机快捷登录

手机快捷登录

账号登录

账号登录